행동경제학으로 풀어 낸 투자 심리

전편을 보시려면 여기를 클릭하여 확인할 수 있습니다.

초저금리 상황과 코로나19로 말미암아 투자에 대한 사람들의 인식이 바뀌어버렸다. 그동안 주식에 대한 사람들의 편견은 '패가망신하는 지름길' 이었다. 그러나 지금의 젊은세대는 주식투자야말로 경제적 자유를 얻을 수 있는 마지막 수단이라는 생각이 지배적이다. 뿐만 아니라 기성세대까지도 이 흐름에 적극 동참하고 있다.

고공행진하는 집값에 상대적 박탈감을 느껴야했던 국민들이 LH의 부동산 투기를 보면서 분노를 표출하고 있다. 불의는 참아도 불이익은 못 참는것이 사람들의 심리이므로 이런 현상은 더욱 강해질 것으로 보인다. 우리 모두는 다른이와의 비교를 통해 자신의 처지를 극명하게 인식하기 때문이다.

자본주의 체제하에서 살면서 투자를 하지 않으면 존립이 어렵다. 이때 대중심리가 어떤 선택을 이끌어 내는지 알아야 한다. 모든 경제행위의 주체는 인간이므로 사람들의 심리가 어떻게 움직이는지 파악할 필요가 있다. 주식시장은 대중이 실패하도록 작동하기 때문이다.

글쓴이는 앞선 '단칼에 끝내는 인덱스 투자' 시리즈를 통해 보통 사람들이 부자가 되는 길을 소개했다. 이번 기획에서는 투자의 세계에 들어선 이들이 반드시 알고 있어야 할 투자심리(투심)에 대해서 이야기하고자 한다.

전망이론 - 사람들은 비합리적이다.

2002년 노벨 경제학상은 투자에 있어서 매우 뜻 깊은 한 해 였다. 왜냐하면 경제학자가 아닌, 심리학자 두 명이 선정 되었기 때문이다. 바로, 실험경제학자 버논 스미스(Vernon L. Smith)와 심리학자 대니얼 카너만 (Daniel Kahneman)이 공동 수상하였다. 이를 계기로 행동경제학(behavioral economics, 행태재무학)이 세상에 공식적으로 인정을 받게 되었다.

행태재무학은 1979년 대니얼과 에이모스 버스키(Amos Tversky)의 **전망이론(Prospect theory)에서 시작되었다. 이 프로스펙트 이론은 불확실한 상황에서 사람들이 어떻게 의사결정을 내리는지를 알려준다. 처음 이 논문이 발표되고 나서는 그다지 주목을 받지 못하였다. 사람들의 반응은 --일부 심리학자들을 빼고-- 찰스 다윈이 진화론을 말했을 때와 마찬가지였다.

카너만과 버스키는 사람들의 마음이 어떻게 작동하는지 잘 알고 있었기에, 기존의 경제학이 자신들의 이론을 받아들이지 못할 것을 알았다. 시간이 필요했다. 심리학에 관심이 있는 경제학자의 등장을 기다렸다. 약 10년이 지난 후 리처드 테일러(Richard Thaler)가 나와 전망이론을 적극 수용하여 행동경제학이라 이름 붙인다.

2010년의 자료에 따르면 모든 경제학 분야를 통틀어 두 번째로 많이 인용되는 논문이 바로 전망이론이 되었다. 그리고 2017년에는 테일러가 노벨경제학상을 수상하게 된다. 참고로 테일러는 카너만이 참여한 펀드를 운용하고 있다. 2009년에 출범한 이 펀드는 2017년까지 S&P500 지수의 상승률을 대략 2배 가까이 웃돌고 있다.

우리는 행동경제학을 통해 사람들이 수시로 비합리적으로 행동한다는 사실을 이해하게 되었다. 20세기 까지의 경제학에서 말하는 합리적인 인간은 존재하지 않는다. 스트레스가 심한 상황에서 사람들은 본능에 따라 움직인다. 그리고 평소에도 비합리적인 결정을 자신이 의식하지 못하는 상태에서 저지른다.

아마 당신은 자신이 이성적이라고 생각 할 것이다. 그러나 이것은 사람의 마음이 어떻게 작동하는지를 모르기 때문에 하는 말이다. 우리 모두는 자기자신을 손쉽게 속인다. 그리고 속인다는 사실을 모른다. 뿐만 아니라 속는다는 사실을 인지했더라도 속아 넘어간다. 여기에서 수많은 문제가 생긴다.

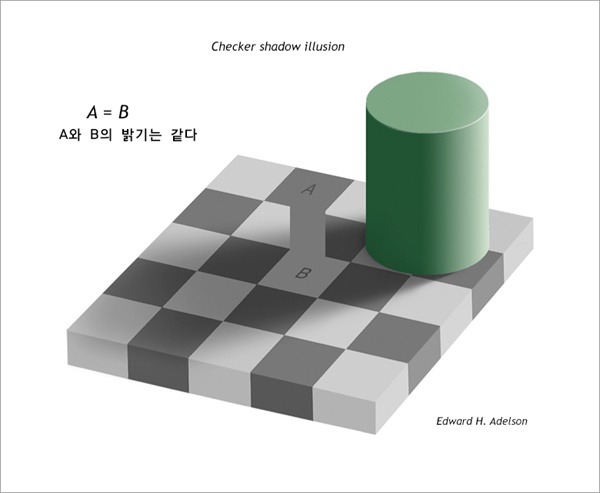

위의 착시 그림을 보라. 체커 그림자 착시(checker shadow illusion)로써, A와 B의 회색은 명도가 같다.

믿을 수 없을테니 주변부를 지우거나 가려서 확인해 보라. 하지만 우리는 이 사실을 알았으면서도, 여전히 A와 B의 밝기가 다르게 보인다. 바꿔 말해, 우리의 뇌는 자동으로 필터링 한다는 얘기다.

인류는 투자에 적합하지 않다. 생존에 방점을 둔다.

마치, 사람들이 백혈구의 움직임을 통제할 수 없듯이 필터링도 마찬가지다. 이처럼 마음이란 몹시나 요사스러운 존재이며 천방지축으로 날뛴다. 때문에 이 마음자리를 어떻게 좋은 방향으로 유도하는지가 투자뿐 아니라 삶에 있어서도 중요하다 할 것이다.

그렇다면 이런 자동 필터링을 어떻게 처리해야 할까? 일단은 싸워 이기려고 하지 말아야 한다. 나 자신을 이기는 것은 즈엉~말로 어렵다. 따라서 이를 극복하려하지 말고 회피하는 것이 하나의 대안이 될 것이다. 이때, 우리의 심리가 어떻게 작동하는지를 알고 있다면 투자에 많은 보탬이 될 것이다.

물론, 안 다고 해서 빈틈없이 수행할 수 있는 것은 아니지만 무지에 비한다면 그 차이는 무척 크다. 무엇보다 성공적인 투자를 위해서는 올바른 원칙을 세우고 이 프로세스를 따르는 것이 좋다. 그렇지만 원칙을 도출하는 데에도 많은 시행착오가 필요하며 이를 지키는 것은 더욱 어렵다.

바로 인간이 가진 심리적인 약점 때문이다. 사실 이 맹점은 지구상에 인류를 번성케 만든 원동력이지만 투자의 세계에서 만큼은 실패로 이끄는 지름길이다. 그러면 지금부터 투자에 있어서 반드시 알고 있어야 할, 인간의 감정과 심리에 대해서 살펴보도록 하자.

**

대니얼과 에이모스가 자신들의 논문에 전망이론 이라는 타이틀을 붙인 것에는 재미난 에피소드가 있다. 1976년 경제지 [이코노메트리카]에 논문 초고를 보냈으나 그 반응이 실망스러웠다. 그리하여 아주 생뚱맞은 제목을 붙이기로 한다. 이 두 콤비의 말에 따르면 "엉뚱한 제목을 붙이면 대체 무슨 뜻인지를 모르니 다른 이론과 혼동되지 않을 것이다" 라는 이유였다.

전망이론과 행동경제학 필독서 소개.

# Daniel Kahnerman and Amos Tversky, "Prospect Theory: An Analysis of Decision Under Risk" 1979.

# 생각에 관한 생각(Thinking, Fast and Slow): 우리의 행동을 지배하는 생각의 반란, 대니얼 카너먼Daniel Kahneman 저/이창신 역, 김영사.

# 생각에 관한 생각 프로젝트(The Undoing Project): 마이클 루이스Michael Lewis 저/이창신 역, 김영사.

# 행동경제학(Misbehaving: The Making of Behavioral Economics): 리처드 테일러Richard H. Thaler 저/박세연 역, 웅진지식하우스.